Председатель Банка России выступила в Госдуме РФ с отчетом за 2024 год. Она рассказала об инфляции, перспективе снижения ключевой ставки, кредитной политике ЦБ и приоритетах в его работе на 2025 год.

Фото: duma.gov.ru

В прошлом году, по словам Эльвиры Набиуллиной, перед регулятором стояли две основные задачи: не позволить раскрутиться инфляционной спирали и не подорвать способность экономики страны развиваться.

Главной угрозой являлся быстрый рост цен, поэтому, чтобы перейти от сдерживания инфляции к ее снижению, потребовалось поднять ключевую ставку ЦБ до 21%.

В итоге если в ноябре — декабре инфляция находилась вблизи 14%, то в январе она опустилась до 11%, а в феврале — ниже 8%.

Источник: Банк России

На предварительных встречах руководства ЦБ с фракциями и думскими комитетами депутатов прежде всего интересовало, когда начнется снижение ключевой ставки ЦБ.

«Мы будем подходить к этому аккуратно и осторожно, — ответила Эльвира Набиуллина. — В том числе помня о том, что в 2024-м после замедления в начале года инфляция вновь "подняла голову". Сегодня нам нужно убедиться, что нынешнее замедление темпа роста цен устойчиво».

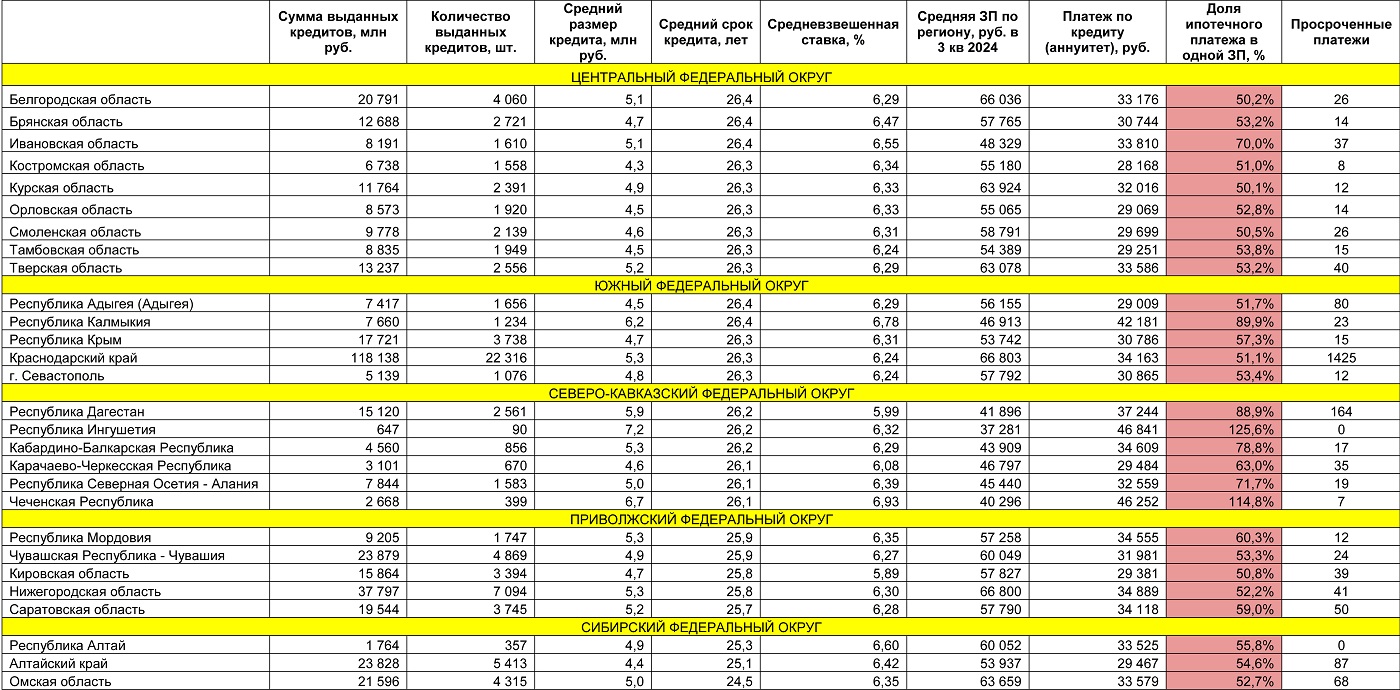

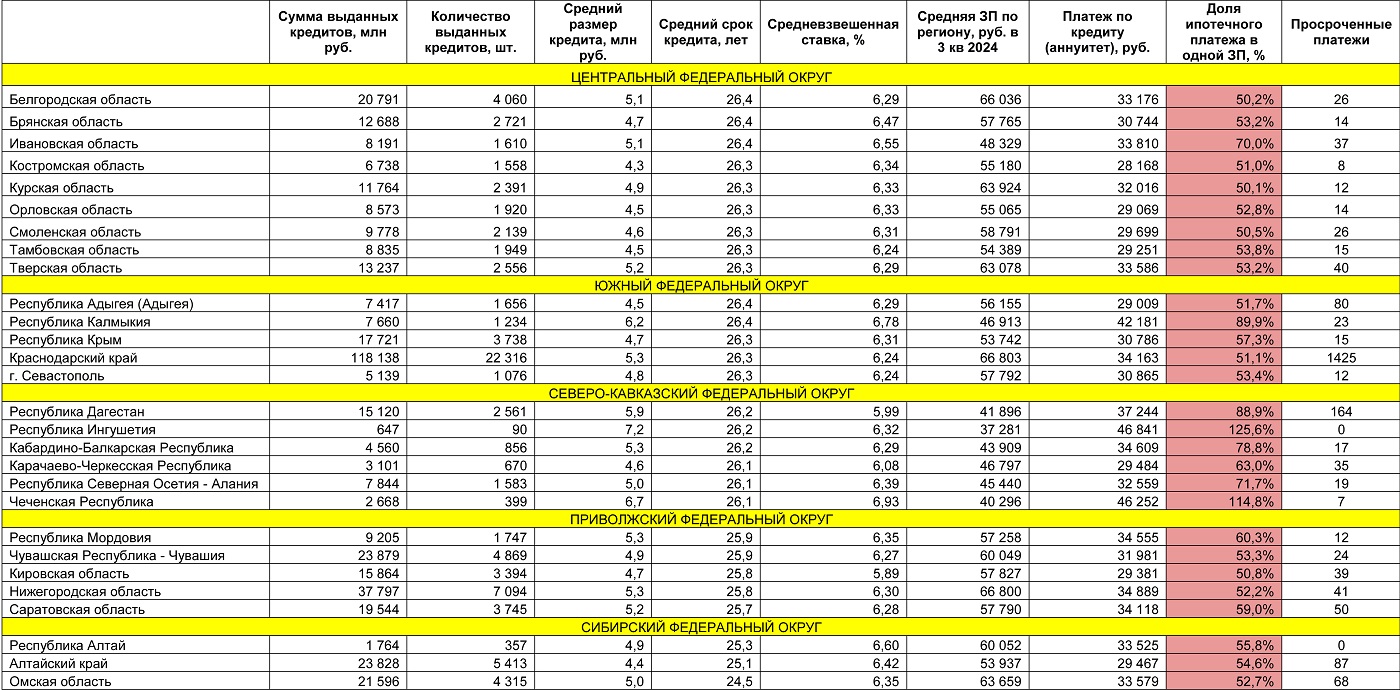

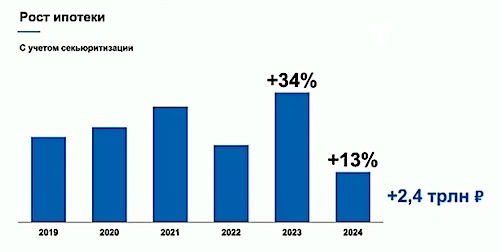

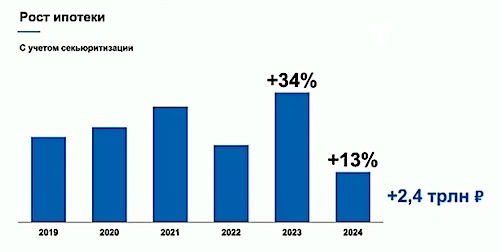

В основе снижения инфляции в начале нынешнего года лежит в том числе и более сдержанный рост кредитования. Особенно это заметно по выдаче ипотеки. В 2023-м и первой половине 2024-го до сокращения периметра льготных программ она была рекордно высокой, что неизбежно вело к удорожанию недвижимости.

Изображение сгенерировано нейросетью «Kandinsky»

«Большую часть прошлого года рост цен на строящееся жилье в годовом выражении был близок к 10%, — заявила глава ЦБ и добавила: — А в IV квартале, после того как эффект безадресной ипотеки был практически полностью исчерпан, он замедлился в полтора раза».

Если доходы граждан опережают рост цен, подчеркнула она, то это и является главным условием для того, чтобы жилье снова становилось доступнее.

Второе условие — снижение ставок по рыночной ипотеке, которые сегодня очень высоки, но Эльвира Набиуллина не сомневается в том, что они будут сокращаться по мере снижения уровня инфляции и ключевой ставки ЦБ.

При этом, по оценке регулятора, продажи жилья в данный момент остаются на приемлемом уровне, который позволяет застройщикам завершить начатые проекты и запускать новые, хотя и не в таких объемах, как раньше.

Фото: Сергеев Валерий / Фотобанк Лори

Перейдя к теме зашиты прав потребителей, председатель Банка России отметила, что роль Госдумы РФ все последние годы в этом отношении была очень существенной. ЦБ постоянно обращался к депутатам и получал поддержку.

Конечно, далеко не все проблемы решены, продолжила Эльвира Набиуллина. В ипотеке стало больше схем с низкими ставками, «которые вроде привлекательны, но в конечном счете приводят к завышению стоимости квартиры», поэтому регулятор намерен свести такие схемы к минимуму.

«Начал действовать ипотечный стандарт. Если банки не будут его выполнять, обратимся к вам, чтобы принимать уже жесткие меры в рамках закона», — предупредила глава ЦБ.

Возможно, потребуется повысить штрафы за нарушения прав потребителей. Сегодня для крупных банков они не превышают 1 млн руб., хотя на недобросовестных продажах они зарабатывают гораздо больше.

Банк России будет рекомендовать банкам реструктурировать кредиты заемщикам, пострадавшим от мошенничества при строительстве индивидуального жилья, заявила Набиуллина. «Обычно к этим рекомендациям банки прислушиваются, и мы планируем дать сейчас такого рода рекомендации в отношении людей, которые пострадали от мошенничества при ИЖС. Здесь, конечно, нужно будет учитывать масштаб финансовых потерь, — сказала она, добавив: — Мы обсудим с правительством, какие могут быть потери. Важны системные меры, которые принимаются в этой отрасли, в том числе и введение счетов эскроу. Будем дальше работать над этими мерами».

Фото: © Сергей Чайко / Фотобанк Лори

Эльвира Набиуллина также считает, что необходимо вовремя начать регулировать рассрочку, чтобы потом не получить ком проблем. «Мы видим, что этот рынок быстро растет, но права потребителей никак не защищены», — пояснила она.

Говоря о закредитованности граждан, глава ЦБ заверила, что регулятор старается действовать на упреждение. Так, в прошлом году по необеспеченным кредитам, в том числе ипотеке, были введены или усилены меры, направленные на снижение, а не рост этого показателя.

В завершение Эльвира Набиуллина перечислила основные задачи, которые стоят перед банком России на нынешний год. Первая и самая главная из них — это снижение инфляции, чтобы к 2026 году ее уровень уменьшился до целевых 4%.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ изменит подход к расчету полной стоимости кредита

Эльвира Набиуллина: Россияне стали больше жилья покупать за свой счет, без ипотеки

Российским банкам, нарушающим ипотечный стандарт, грозят санкции

В 2024 году просроченная задолженность россиян по ипотеке выросла на 63% — до 95 млрд руб.

Банки все чаще стали отказывать клиентам в выдаче ипотеки

ЦБ: в феврале ипотечных кредитов для долевого строительства выдано на 1,6% меньше, чем годом ранее (графики)

Эксперты: ставки по ипотеке снизятся до 15% не раньше 2026 года

Какие меры принимает ЦБ, чтобы у банков и ипотечных заемщиков было меньше проблем

Эльвира Набиуллина: Мы против того, чтобы поддерживать ипотечный спрос за счет ущемления интересов заемщика

ЦБ вновь оставил ключевую ставку на уровне 21% годовых (графики)