Практические советы по проектному финансированию

Читателям портала ЕРЗ.РФ их дает финансовый консультант Наталья ЛЕВИЦКАЯ.

Фото: www.tsargrad.tv

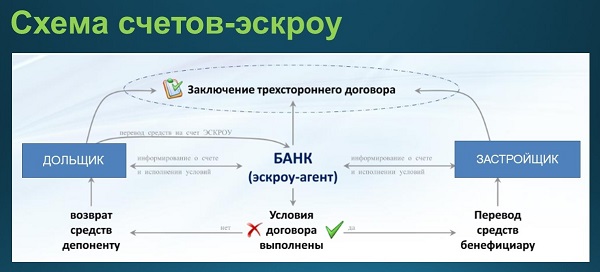

Министерство строительства и жилищно-коммунального хозяйства РФ, Банк России и АО «ДОМ.РФ» разработали рекомендации в целях определения оптимальных процедур взаимодействия уполномоченных банков и застройщиков при переходе на проектное финансирование объектов долевого жилищного строительства с использованием счетов эскроу для учета и использования в работе застройщиками, реализующими проекты долевого жилищного строительства с использованием счетов эскроу, финансируемые за счет кредитов, и соответствующими кредитными организациями, осуществляющими кредитования указанных застройщиков.

Давайте внимательнее взглянем на рекомендации застройщикам и оценим их с позиции опыта отношения с банками. Хочу рассмотреть, на мой взгляд, самые важные рекомендации, соблюдая которые вы ускорите и упростите процесс рассмотрения сделки.

Фото: www.bn.ru

Первая важная рекомендация — это качественная подготовка пакета документов, полнота, достоверность, надлежащее оформление. От того, что вы будете направлять по одному документу, вы процесс рассмотрения не ускорите — наоборот, документы проходят согласование нескольких служб по очередности. Поэтому один документ будет проходить примерно такое же время, как пять документов, но пять документов, направленных по одному, существенно увеличат время рассмотрения.

Еще один практических совет, который ускорит рассмотрение, это нумерация документов согласно списку, направленного вам банком. Это и сделает проверку более быстрой, и застройщику будет легче сориентироваться, все ли документы он подготовил.

| 1 | Правоустанавливающие по всем участникам сделки |

Свидетельства (ИНН и ОГРН) |

| 2 | Правоустанавливающие по всем участникам сделки |

Устав общества (со штампом налоговой службы) |

| 3 | Правоустанавливающие по всем участникам сделки |

Удостоверенная обществом копия решения Общего собрания участников (Участника) или Общего собрания акционеров общества об утверждении Устава |

| 4 | Правоустанавливающие по всем участникам сделки |

Все имеющиеся изменения к Уставу: зарегистрированный текст изменений и Свидетельство о государственной регистрации изменений, вносимых в учредительные документы. |

| 5 | Правоустанавливающие по всем участникам сделки |

Список участников общества для ООО (выписка из реестра акционеров для акционерных обществ) не старше 30 календарных дней в момент предоставления в Банк |

| 6 | Правоустанавливающие по всем участникам сделки |

Протокол/Решение участников Общества об избрании единоличного исполнительного органа |

| 7 | Правоустанавливающие по всем участникам сделки |

Трудовой договор с единоличным исполнительным органом (директором/ ген.директором общества) |

| 8 | Правоустанавливающие по всем участникам сделки |

Приказ о назначении единоличного исполнительного органа (директора/ ген.директора общества) |

| 9 | Правоустанавливающие по всем участникам сделки |

Копия паспорта собственника, директора/ ген.директора и главного бухгалтера, поручителя физ.лица |

В данной рекомендации я бы хотела подчеркнуть совместную работу служб: давайте не забывать, что результат сделки — это итог согласованной работы всей компании.

Рекомендация о доработке также очень важна: чем быстрее вы отработаете замечания, тем быстрее перейдете на следующий этап рассмотрения сделки.

В рекомендациях для банка прописывается ориентировочный срок рассмотрения и принятия решения в предоставлении кредита 45 рабочих дней, но их количество непосредственно зависит и от застройщика — поскольку при оперативной и слаженной работе данные сроки можно уменьшить.

Следующая важная, на мой взгляд, важная рекомендация — это обеспечение наличия подразделений или специалистов, обладающих компетенциями и опытом в области взаимодействия с банком по вопросам проектного финансирования. Это специалист, который будет связующим звеном между бухгалтерией, отделом строительства, коммерческим отделом и банком. Он будет формировать отчетность по формам банка, графики финансирования и бюджеты, который должен иметь представление об этапах строительного процесса.

Это те рекомендации Министерства строительства и ЖКХ РФ, на которые я бы хотела обратить ваше внимание. Кроме того, хотела бы выделить следующие моменты.

Фото: www.asninfo.ru

На этапе ознакомления с условиями кредитования подробно и придирчиво изучайте информацию по комиссиям и ковенантам.

Например, при обсуждении условий у меня в голове отложилась информация о том, что по процентам и плате за пользование лимитом кредитной линии действует отсрочка. И каково же было мое удивление, когда в выписке по расчетному счету появилась плата, снятая за пользование лимитом кредитной линии, которая, конечно же, прошла за счет собственных средств, коих и так немного на счетах. Конечно, комиссии в банках не одинаковые, мой опыт может отличаться от ваших условий кредитования, но обратить особое внимание на эту позицию все же стоит.

Фото: www.pbs.twimg

Также предупреждаю, что если банки предлагают аккредитивную форму расчетов, то комиссию вы будете оплачивать за счет собственных средств, а она договорная и составляет min 0,3%

Расчет стоимости строительства — фундамент сделки, так что стоит подойти к этому со всей серьезностью, ведь он послужит основой для расчета суммы кредитования и дальнейшей выборки вашего кредита. Просчитывайте возможную вероятность изменения цены услуги, непредвиденных расходов. Особое внимание уделите распределению сумм по статьям строительства. Вам с этим расчетом жить до самого ввода объекта в эксплуатацию.

В заключение отмечу, что процесс получения проектного финансирования не сложный, а интересный. Подписание кредитного договора — это начало вашего пути проектного финансирования. Отдельно можно обсудить процесс составления кредитной заявки, формы для подготовки мониторинга кредитно-обеспечительной документации, ковенанты кредитного договора.

Если у вас остались вопросы или возникли трудности, буду рада быть вам полезной: nlevitskaya@list.ru

Наталья ЛЕВИЦКАЯ, финансовый консультант

Другие публикации по теме:

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект