Строительная отрасль в период пандемии: обзор делового климата от экспертов ВШЭ

Руководство Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ) любезно предоставило порталу ЕРЗ.РФ очередной информационно-аналитический материал о состоянии делового климата в строительстве во II квартале 2020 года и ожиданиях предпринимателей на III квартал. Анализ базируется на результатах опроса Росстата, который впервые в конъюнктурных оценках респондентов за текущий год содержательно учитывает специфику событий, вызванных шоком коронавирусной пандемии.

Фото: www.юкщит.рф

В обзоре использованы результаты ежеквартальных опросов, проводимых Росстатом среди более 6 тыс. руководителей строительных организаций из 82 субъектов Российской Федерации.

Ключевые отраслевые тенденции:

✓ Мощное сжатие деловой активности в строительных организациях вследствие воздействия экзогенного шока, вызванного пандемией COVID-2019;

✓ Резкая негативная деформация траектории развития строительного сегмента, динамика которого последние 1,5 года и до II квартала включительно характеризовалась скромными восстановительными тенденциями;

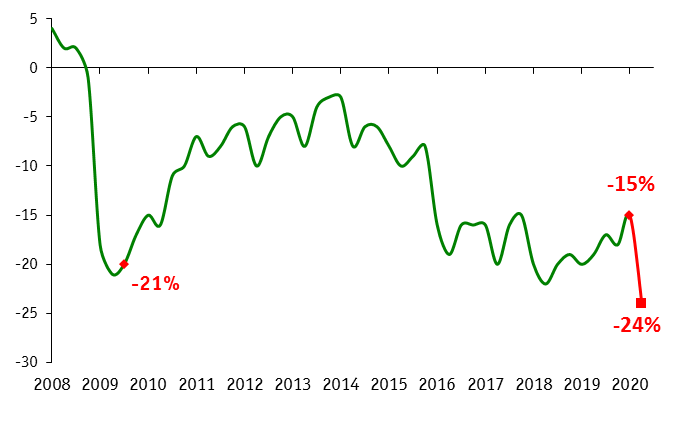

✓ Главный композитный индикатор исследования — Индекс предпринимательской уверенности (рассчитывается в процентах как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, далее ИПУ) во II квартале по сравнению с I кварталом показал падение сразу на 9 п.п. до критических (-24%);

✓ улучшение состояния делового климата в строительном сегменте вследствие некоторого ускорения экономической активности в начале 2020 года;

✓ Главный композитный индикатор исследования — индекс предпринимательской уверенности (далее ИПУ, рассчитываемый как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах) в I квартале 2020 г. вырос по сравнению с IV кварталом прошлого года на 3 п.п. и показал лучшее свое значение за последние четыре года наблюдения (-15%);

✓ Существенное углубление в область экстремальных минимумов результативных значений большинства ключевых производственных и финансово-экономических показателей деятельности;

✓ Усиление негативного напряжения и рост пессимизма респондентов относительно краткосрочных перспектив развития, вызванный сохранением высокой степени неопределенности последствий влияния, а также длительностью развернувшихся многофакторных отрицательных пандемических эффектов.

Фото предоставлено компанией Брусника

Обобщенные сезонно-сглаженные результаты конъюнктурного обследования состояния делового климата подрядных организаций России за II квартал представляют краткосрочные оценки, отразившие первичную реакцию экономических агентов на социоэкономические эффекты деловой конъюнктуры, обусловленные вызовами пандемического шока.

Учитывая достаточно слабый потенциал деловой активности, располагаемый строительными организациями на входе в пандемическую воронку и беспрецедентность данного явления в целом, их шансы противостоять первичным и тем более последующим сопряженным негативным событиям в экономическом пространстве оказались минимальны.

Акцентированное преломление сложившейся за последние годы динамики делового климата сегмента отражает серьезно ухудшившееся значение ИПУ, который, аккумулировав пандемический характер происходящих изменений, обрушился с (-15%) до (-24%)(Рис.1).

Рис.1. Динамика ИПУ в строительстве (%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭЮ, Росстат

Следует отметить, что зафиксированный спад Индикатора по глубине просадки является абсолютным антирекордом за последние более чем десять лет, а на фоне «относительных успехов» его робкого восстановления в течение нескольких предшествующих периодов развития зафиксированные изменения выглядят особенно критично. Следует отметить, что по итогам I квартала в динамике ИПУ впервые с 2018 г. произошло заметное погашение негативных тенденций с позитивной коррекцией его значения до (-15%).

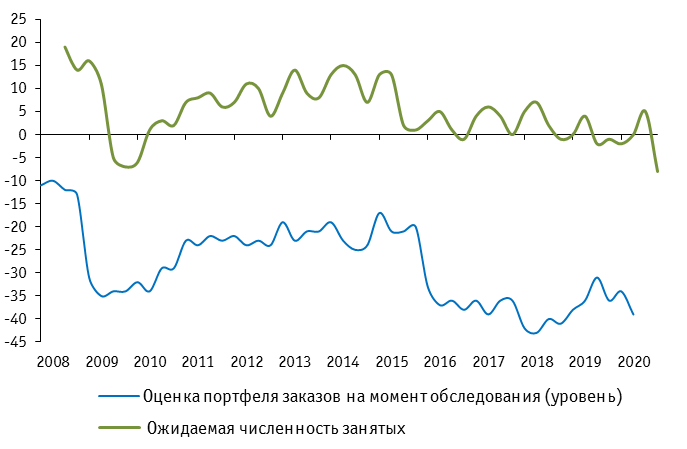

Во II квартале каждый из компонентов ИПУ — оценки портфеля заказов и ожидаемого изменения численности занятых — оказал значимое деструктивное влияние на изменение его динамики (Рис.2).

Рис.2. Динамика компонентов ИПУ (балансы,%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭЮ, Росстат

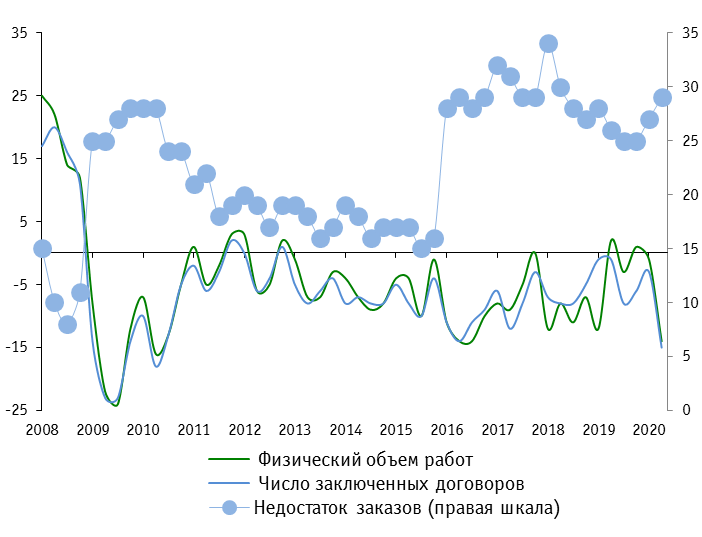

В целом, по всем ключевым производственным и финансово-экономическим показателям строительного сегмента, во II квартале по сравнению с I кварталом произошли значимые негативные изменения, выразившиеся в экстремальных обновленных значениях.

В частности, до 45 с 38% в I квартале возросла доля предпринимателей, оценивших состояние портфеля заказов своих организаций «ниже нормального уровня». При этом доля строительных компаний, в которых развернулся процесс сокращения числа заключенных договоров, увеличилась с 26 до 30%.

Одновременно результаты обследования отразили рост нагрузки со стороны лимитирующего строительную деятельность фактора — «недостаток заказов на работы», чье влияние отметили практически 30% опрошенных респондентов руководителей против 27% кварталом ранее.

Возросла интенсивность сокращения физического объема работ, которая охватила более трети строительных фирм против 28% в I квартале.

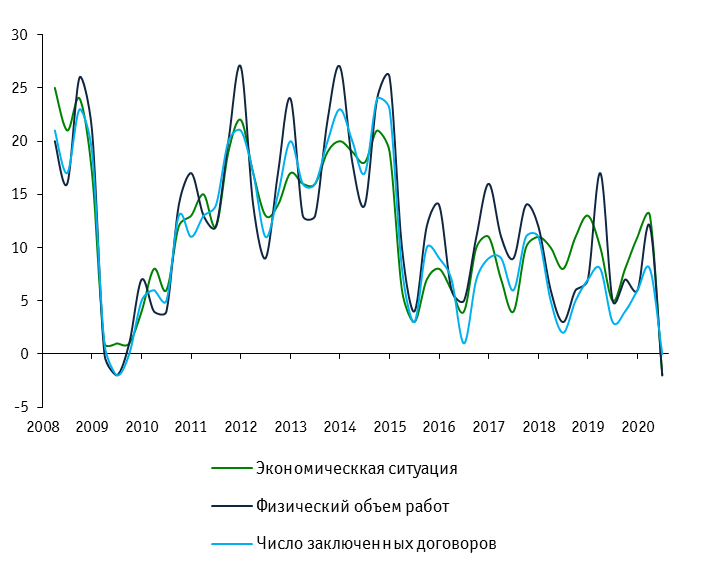

Рис.3. Динамика оценок физического объема работ, числа заключенных

договоров и лимитирующего фактора – «недостаток заказов» (балансы,%)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭЮ, Росстат

Пандемия коронавируса спровоцировала акцентированные изменения на рынке труда в строительстве. Адаптация к возникающим экономическим реалиям и сворачивание темпов производственной активности обусловили поиск новых оптимизационных схем и форматов функционирования, которые сопровождались внушительным сокращением численности занятых.

Так, на фоне «привычных» за последние несколько лет темпов выбытия персонала в организациях, во II квартале они возросли в два раза (баланс оценки численности составил (-16%) против (-8%) в I квартале). До 30 с 25% увеличилась доля компаний, руководители которых констатировали снижение числа занятых.

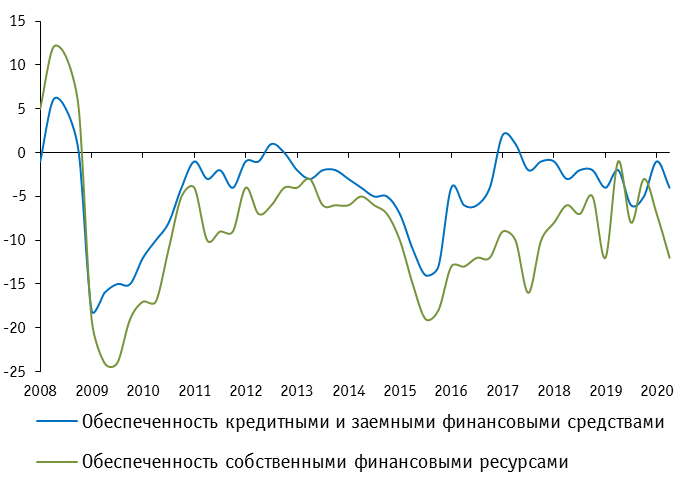

Разворачивающиеся тенденции в том числе определили негативный вектор изменений основных показателей финансового блока обследования. Тем не менее, первично-сниженные оценки респондентов, скорректировавшие результаты значений обеспеченности собственными и кредитными финансовыми средствами, а также инвестиционной активности в силу несколько запаздывающей специфики их реагирования на шоки (в отличие, например, от спроса, числа заказов и т.д.) по состоянию на II квартал не содержали в своей динамике весь масштаб последствий коронакризиса, определяясь все еще достаточно высокой инерционностью, учитывающей ранее сложившиеся отраслевые нюансы финансовой составляющей.

Рис.4. Динамика обеспеченности собственными и кредитными

финансовыми средствами, (балансы, %)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭЮ, Росстат

На этом фоне следует отметить содержательность и «оперативность» прогнозных краткосрочных оценок, максимально аккумулировавших конъюнктурообразующие COVID-тенденции по состоянию на II квартал и передавших атмосферу возросших кризисных настроений в связи с ожиданием более полного встраивания в динамику деловой активности еще не раскрывшихся пандемических эффектов, которые с высокой вероятностью получат развитие и обеспечат неблагоприятный сценарий для сегмента как минимум в ближайшие три месяца.

Рис.5. Динамика ожидаемых изменений экономической ситуации, физического

объема работ и числа заключенных договоров в III квартале 2020 г., (балансы, %)

Источник: ЦКИ ИСИЭЗ НИУ ВШЭЮ, Росстат

Фото: www.realty.interfax.ru

Мнение эксперта

«Несмотря на то что экономический вид деятельности «Строительство», исходя из мнений респондентов, во II квартале погрузился в достаточно глубокую зону негативных настроений и кризиса доверия, выявленные оценки показали, что интенсивность спада практически всех основных показателей, характеризующих состояние делового климата в отрасли, заметно слабее, чем в других базовых отраслях экономики, где проводятся предпринимательские опросы, — сфера услуг, торговля и промышленность, — отметил, комментируя результаты опроса, директор Центра конъюнктурных исследований ИСИЭЗ НИУ ВШЭ Георгий Остапкович (на фото). — Парадоксальность данной ситуации состоит в том, что, начиная с 2014 г. и по середину 2018 г. и по предпринимательским оценкам, и по количественной статистике строительство постоянно прибывало в статусе хронического аутсайдера.

Вместе с тем, по итогам предыдущего года начали заметно улучшаться настроения респондентов. Казалось, что уже в 2020 г. строительство выйдет из своей узкой стагнационной колеи на широкую дорогу, и если и не станет основным драйвером экономики, то в лидеры войдет точно. Такую относительную уверенность давало наметившееся улучшение объемов ввода в действие объектов жилищного строительства в связи с выходом домов, заложенных после кризиса 2015—2016 гг.

Отрасль практически адаптировалась к юридической перестройке, связанной с переходом на эскроу-счета. Был найден достаточно продуктивный организационный консенсус с банками, сопровождающими строительную деятельность. Наблюдался устойчивый позитивный тренд с дальнейшим продолжением на снижение со стороны ЦБ РФ ключевой ставки и, соответственно, снижение ипотечной. В 1918—2019 гг. прекратилось падение реальных располагаемых денежных доходов населения — основных фигурантов, определяющих динамику спроса и предложения в жилищном строительстве.

Корпоративный сектор начал постепенно реализовывать идею расширения и модернизации своего производства путем ввода новых зданий и сооружений. Стабилизировались миграционные потоки иностранных «специалистов», занятых на строительных объектах по всей территории России. Уже в ближайшее время ожидался серьезный рост финансирования инфраструктурных объектов в рамках национальных проектов и, соответственно, пропорциональное увеличение объемов строительных работ.

Наконец начала показывать высокие темпы роста промышленная деятельность «производство строительных материалов». Немаловажным фактором стабилизации строительной деятельности являлись разумные организационные и финансовые маневры одного из основных регуляторов подрядной деятельности — ДОМ.РФ. В определенной степени подтверждали наметившееся улучшение предпринимательского климата и результаты опроса за I квартал 2020 г., который проводился по состоянию на конец февраля, еще практически до пересечения COVID-19 границ России.

Фото: www.pbs.twimg.com

И вот, в начале марта началась интенсивная короновирусная атака на население и экономику России, в том числе и на строительную отрасль. В итоге во II квартале практически вертикально обрушились все показатели, характеризующие строительную деятельность, в том числе и показатели первого ряда: спрос на строительные услуги (объем заказов), объемы выполненных строительных работ и финансовая составляющая (собственные финансовые ресурсы и прибыль). В результате основной композитный индикатор исследования – индекс предпринимательской уверенности упал за один квартал сразу на 9 п.п. до отметки (-24%). Данное значение ИПУ выглядит на 3 п.п. хуже, чем в эпицентре кризиса 2008—2009 гг.

И все же просадка ИПУ в строительстве была более мягкой, чем в сфере услуг, торговле и даже в промышленности. Необходимо напомнить, что строительство всегда позже других отраслей входит в постоянно повторяющиеся кризисы, но при этом и позже других выходит из данного состояния. К сожалению, подавляющее большинство позитивных составляющих, нажитых строительством за последнее время, испарилось за один квартал. Причем далеко не факт, что уже в III квартале по мере стабилизации ситуации с COVID-19 отрасль начнет показывать компенсационный рост. Хотя некоторые косвенные предпосылки для роста имеются.

Фото: www.rbk.ru

В частности, в странах ЕС, где COVID начал свою атаку на экономику на один месяц раньше, чем в России, пик спада ИПУ в строительстве пришелся на апрель-май, а в июне отрасль, по мнению предпринимателей, начала постепенно восстанавливаться (в странах ЕС подобные исследования проводятся в ежемесячном режиме). Следовательно, можно с осторожностью предположить, что процесс постепенного восстановления строительной отрасли в России начнется в III квартале.

Основной удар в строительстве во II квартале пришелся на позицию спроса на строительные услуги. Снижение спроса естественно вызвало снижение предложения. В результате ухудшилось финансовое состояние большинства строительных организаций. Последствием этих событий стало заметное снижение загрузки мощностей, а также сокращение инвестиций для модернизации основных фондов, преимущественно связанное со сжатием стимулов для расширения их потенциала из-за падения объемов заказов и интенсификации роста экономической и санитарной неопределенности. В целях минимизации финансовых издержек руководители строительного бизнеса уже начали сокращать занятость и оптимизировать фонд оплаты труда.

Фото предоставлено компанией Брусника

Снижение реальных располагаемых денежных доходов населения и переход большинства домашних хозяйств от потребительской модели поведения к сберегательной, тут же вызовет снижение объемов жилищного строительства и падение доходности у самих строительных организаций (возможно, кроме 5—10 регионов с высокодоходным населением). Уже в мае по данным Росстата объем ввода общей площади жилых помещений по сравнению с соответствующим периодом прошлого года упал почти на 25%. Даже с учетом благоприятного сценария и начала восстановительного роста в III—IV кварталах годовые потери жилищного строительства в текущем году составят примерно 10%.

Корпоративный сектор, один из основных инвесторов строительной деятельности, в условия повышенной негативной экономической и санитарной турбулентности, как правило, сразу же сокращает горизонты стратегического планирования своих предприятий и начинают оптимизировать текущие и ожидаемые финансовые издержки. В первую очередь это сокращение численности занятых и выход из новых высокозатратных проектов, включая строительные (если они, конечно, не жизненно необходимы для функционирования предприятия).

Фото: www.vladtime.ru

Как поведет себя государство с реализацией предусмотренных на ближайшую перспективу крупных дорогостоящих инфраструктурных национальных проектов, большой вопрос. И все-таки, сегодня главная проблема для бюджета страны — это поддержка занятости и доходов населения. Учитывая возможные серьезные финансовые затраты на указанные мероприятия, вполне вероятно будут частично секвестрированы капительные вложения в инфраструктуру.

Все перечисленные изменения в моделях экономического поведения основных инвесторов строительной деятельности наверняка негативно отразятся на снижении деловой активности самой строительной отрасли. В итоге те позиции спроса и предложения, а также финансовое состояние отдельных компаний и отрасли в целом, которое было разрушено за три-четыре месяца, придется восстанавливать при консервативном сценарии год-полтора.

Фото: www.sotsproekt-ryazan.ru

Следует отдавать себе отчет, что для компенсационного роста строительной отрасли необходимо не только устранить возникшие диспропорции между спросом на строительные услуги и их предложением, а также добиться улучшения финансового состояния строительных организаций и роста их доходности, но и преодолеть все барьеры, которые наверняка возникнут в результате повышенной экономической турбулентности. Например, исходя из обобщенных предпринимательских мнений, во II квартале заметно увеличилась доля организаций, которые оценочно можно отнести к предбанкротным — 22% (в IV квартале 2019 г., доля таких организаций составляла 18%). Не исключена вероятность, что это явление продолжится и в ближайшее время. Наверняка мы увидим судебные разбирательства по банкротствам и дефолтам организаций, а также различные слияния и поглощения.

В принципе, в условиях рыночной экономики банкротство слабых в финансовом отношении структур и неэффективных организаций — это не самый худший экономический сценарий. По данным Росстата за январь-апрель 2020 года в строительстве функционировало 32,9% убыточных организаций от общей их численности. Если часть из них сойдет с рынка, то данный механизм можно рассматривать как «созидательное разрушение». Желательно чтобы организации, попавшие под банкротства, не имели высокого уровня закредитованности и значительного объема незавершенного строительства.

Не очень понятно, как в текущих и постпандемических условиях поведет себя рынок труда, особенно в части строительного труда для иностранных «специалистов» из ближнего зарубежья. Видимо некоторые подрядные организации столкнутся не только с кадровыми проблемами по найму на работу мигрантов, но и с логистическими трудностями из-за приостановки грузоперевозок, особенно поставок по импорту и возможными разрывами в снабженческо-сбытовых цепочках. Наверняка на неопределенное время будут ужесточены санитарные требования к строительно-монтажным работам, что автоматически повысит финансовые издержки компаний, не связанные с основной деятельностью и понизит производительность труда строителей.

Фото: www.avatars.mds.yandex.net

В связи с текущими и ожидаемыми проблемами для строительной отрасли не исключен рост объемов незавершенного проблемного строительства, на текущий момент он составляет более 10 млн кв. м. Для завершения этого строительства потребуется более 500 млрд руб. Естественно рост проблемного строительства, работающего по старым схемам (без эскроу-счетов), автоматически вызовет негативную реакцию у покупателей этого жилья, которые окажутся в статусе обманутых дольщиков.

Нельзя сбрасывать со счетов переход населения на сберегательную модель потребительского поведения и, соответственно, перенос покупок дорогостоящих товаров, включая жилье, если, конечно, нет крайне жизненной необходимости, в отложенный спрос.

Несмотря на достаточно стабильную в настоящее время макроэкономическую и финансовую ситуацию в экономике России, не исключено, но крайне маловероятно, ухудшение текущей конъюнктуры в случае второй волны пандемической атаки и возможном дальнейшем падении мировых цен на основу российского экспорта — сырьевые торгуемые товары. Повышенная негативная турбулентность на этом направлении может вызвать эффект девальвации рубля со всеми нежелательными ценовыми последствиями для строительной отрасли, производителей стройматериалов, закупок по импорту и даже для государственного бюджета и населения. В итоге начнутся инфляционные перестроения, связанные с ростом цен на жилье и повышением ипотечной ставки», — резюмировал Георгий Остапкович.

Фото: www.issek.hse.ru

Другие публикации по теме:

Как повлияет на строительную отрасль нынешний «идеальный шторм»: аргументы и прогноз экспертов ВШЭ

Какие факторы ограничивали деятельность российских строителей в 2019 году: исследование ВШЭ

Эксперты ВШЭ: Строительная отрасль начала приспосабливаться к работе с использованием эскроу

Факторы, ограничивающие деятельность российских строителей: мнение экспертов ВШЭ

Минэкономики и Росстат объяснили новогодние чудеса в строительной статистике: комментарий эксперта

Обзор состояния делового климата в строительной отрасли в III квартале 2018 года

Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц